服务对象

服务对象

商业银行

产品详情

产品详情

小微企业是经济新动能培育的重要源泉,在推动经济增长、促进就业增加、激发创新活力等方面发挥着重要作用。在经营过程中经常面临资金短缺问题,由于小微企业与金融机构间的信息不对称,使得金融机构长期以来偏向给大中型企业提供贷款,而对小微企业惜贷,融资难、融资贵已成为制约小微企业发展的瓶颈。在走访商业银行的过程中,部分银行提出希望借助中国银联数据资源和风控能力协助商业银行防控风险、降低运营管理成本、提高服务效率,助力解决小微企业发展难题。

为此,中国银联规划设计了“天擎”产品,旨在通过整合内外部数据,采用大数据、人工智能等技术进行建模,提供多角度的小微企业风控辅助服务,为商业银行等客户评价小微企业风险提供参考。

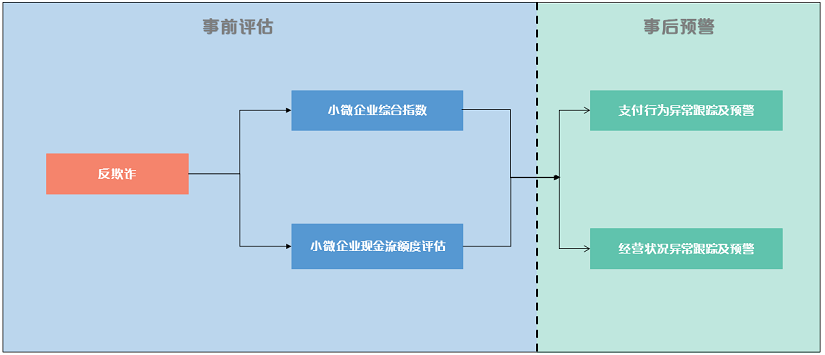

“天擎”产品主要以API接口形式提供服务,功能如下:

商业银行等客户将银联提供的辅助信息与其内部的风控系统和风控策略相结合,做出业务准入、放贷额度、利率定价等业务决策。

应用场景

应用场景

贷前核准环节:为商业银行小微企业贷款核准提供评分辅助参考。

贷后预警环节:为商业银行等客户更好的满足监管要求,追踪小微企业经营贷款是否流向房地产和金融投资等领域提供预警。

案例介绍:

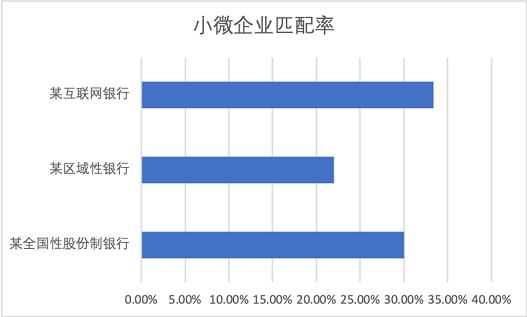

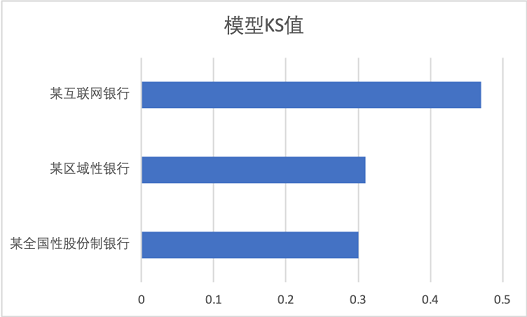

目前已与数家商业银行开展合作,从中挑选互联网银行、区域性银行、股份制银行各一家作为案例展示,其合作效果如下:

产品亮点

产品亮点

1、涵盖事前评估、事后预警的一站式小微企业风控解决方案。

2、覆盖2000万银联小微商户。